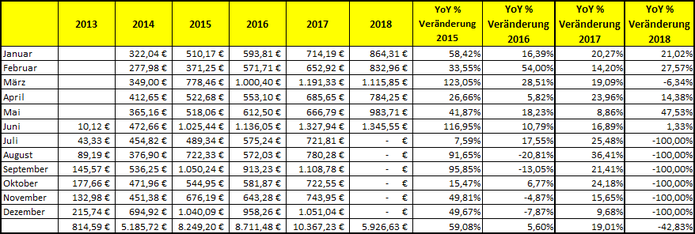

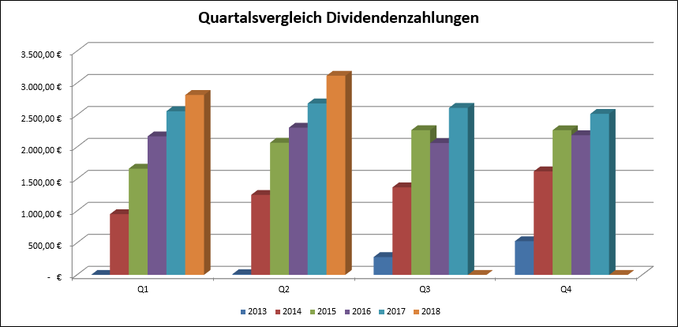

Gelassenheit ist eine Tugend, die aktiven Tradern schwer fällt. Seit ich ins Lager der langfristigen Investoren gewechselt bin, erziehe ich mich, jeden Monat ein wenig gelassener zu werden. Im Juni kam hinzu, dass ich auf Grund verschiedener Verpflichtungen nicht besonders aktiv handeln konnte. Am 9. Juni war ich mit den Absolventen meiner ersten eigenen Investorenklasse verabredet. Wir ließen das zurückliegende Jahr Revue passieren, tauschten Ideen und Erfahrungen aus und ließen den Tag bei einem zünftigen Grillabend ausklingen. Zwei Tage später, am 11. Juni, war ich Gastredner der VTAD in Freiburg. Und eine gute Woche darauf packte ich meine Siebensachen, um in Prag eine weitere Gruppe von 16 Investoren mit meiner Zahltagstrategie vertraut zu machen. Da blieb nicht allzu viel Zeit, um sich über die Märkte zu ärgern oder zu wundern. Das Schöne ist: Meinen Aktien ist völlig egal, ob ich sie anschaue oder nicht - sie überweisen regelmäßig Dividenden. Im Juni 2013, also vor genau fünf Jahren, kassierte ich die ersten 10,12 Euro. Zum fünften Geburtstag waren daraus 1.345,55 Euro geworden - immerhin das 132fache. Klar, ich habe auch kräftig auf mein Konto eingezahlt. Aber inzwischen kann ich mit Fug und Recht sagen, dass ich jeden Monat den Zinseszins spüre. Der Schneeball ist ins Rollen gekommen, jeden Monat wird er etwas größer. Und zwar unabhängig vom Kursgezappel der Börsen.

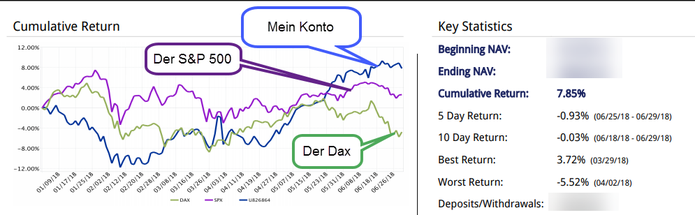

In Zeiten unsicherer Börsen spielen ertragsorientierte, defensive Aktiendepots ihre Stärken aus. Mein Depot ist da keine Ausnahme. Wenn es weltweit Kursfeuerwerke gibt, hinkt die Performance eines Dividendendepots hinterher, wie die Grafik zeigt. Von Januar bis in den Februar hinein fiel mein Depot zeitweise um rund zwölf Prozent. Eine Ursache ist die relativ starke Wichtung des Immobiliensektors. REITs liefern etwa die Hälfte meiner Dividenden. Und die Kurse fielen in dieser Branche bis ins Frühjahr hinein kräftig. Als sich jedoch später die Aktienmärkte beruhigten und die Euphorie nachließ, machte das Zahltag-Depot Boden gut. Bis Ende Juni stieg die Performance seit dem Jahreswechsel auf 7,85%. Damit wurden der S&P 500 und der Dax deutlich geschlagen. Was aber wichtiger ist: Während der S&P augenblicklich etwa 1,8% Dividenden abwirft, rentiert mein Depot mit über sechs Prozent, gerechnet auf die investierte Kapitalsumme. Die Kursgewinne gibt's sozusagen gratis obendrauf, denn davon kann ich mir nichts kaufen.

Ein weit verbreiteter Irrglaube ist ja, dass die Kurse von Unternehmen, die Dividenden zahlen, nicht so stark steigen wie die Aktienkurse von Unternehmen, die keine Dividenden ausschütten. Zunächst erscheint das auch logisch, denn mit jeder Dividendenzahlung verlässt ja ein Teil des Unternehmenswertes die Firma - als Gewinn, den man dem Aktionär nicht mehr wegnehmen kann, den der Vorstand aber auch nicht ins Unternehmen reinvestiert. Bei genauerer Betrachtung jedoch zeigt sich, dass gerade die Aktien mit einer langen Historie stetig steigender Dividenden das Kunststück fertig bringen, auch noch im Kurs überdurchschnittlich zuzulegen. Je länger dabei der betrachtete Zeitraum ist, desto größer ist der Anteil der Dividendenzahlungen am "Total Return", also an der Gesamtrendite als Summe aus reinvestierten Dividenden plus Kurssteigerungen. Von 1946 bis 2012 haben Aktien jährlich mit 6,4% rentiert, davon waren 3,5% Dividenden und 2,9% Kurssteigerungen (Jeremy Siegel, Stocks for the Long Run, S. 83). Damit schlagen Aktien sämtliche anderen Anlageklassen, etwa Anleihen und Edelmetalle.

Trotz meiner Reisetätigkeit im Juni zählte ich im Juni 29 Zahltage, das ist mehr, als der Monat Arbeitstage hat. Die Dividende vom Juni 2017 wurde um 1,33% übertroffen, das war so nicht zu erwarten gewesen. Die Flut der Dividendensteigerungen vom Jahresbeginn ist etwas abgeebbt, lediglich drei Firmen zahlten im Juni höhere Gewinnausschüttungen: Triton International, Southern Company und Qualcomm.

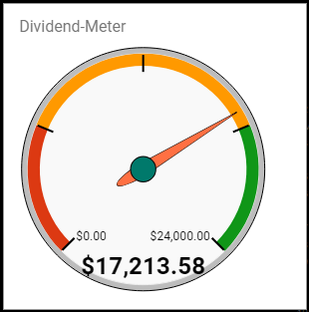

Die Nadel meines Dividenden-Tachos hat sich wieder ein paar Euro weiter nach rechts bewegt. Statt der 16.782,90 Dollar vom Vormonat stehen jetzt 17.213,58 Dollar auf der Uhr. Diese Bruttosumme darf ich in den kommenden zwölf Monaten erwarten. Ende Dezember stand die Nadel bei 14.309,69 Dollar, das Plus bei den Dividenden summiert sich zum Halbjahr also schon auf über 29 Prozent. Wie hoch war die Rentensteigerung, über die sich deutsche Rentner im Juli freuen sollen?

Der Juli wird voraussichtlich keine vierstellige Dividendensumme bringen, aber eine deutliche zweistellige prozentuale Steigerung gegenüber dem Vorjahr ist gesetzt. Auch wenn es voraussichtlich nur eine Dividendensteigerung geben wird. Realty Income, seit Kurzem Dividendenchampion, hat wieder ein paar Zehntelcent auf die Gewinnausschüttung draufgelegt. Drei weitere Anhebungen sind bereits von den Aufsichtsräten von Avangrid, Cummins und Helmerich & Payne genehmigt worden. Das Aktiendepot ist inzwischen auf 52 verschiedene Unternehmen angewachsen. Im Juni habe ich die ersten Anteile an der Apotheken- und Gesundheitskette CVS Health erworben. Aufgestockt wurden Positionen in AT&T, Southern Company, PPL Corporation sowie Owens & Minor.

Ein paar Euro habe ich auch im Juni mit meinen alternativen Einkommensquellen verdient. Volatilitäts-Instrumente habe ich nicht gehandelt, auch mit Hedging habe ich keine Erlöse erzielt. Meine globale ETF-Strategie brachte einen Mini-Ergebnisbeitrag von rund 0,01%, gerechnet auf das eingezahlte Investitionskapital. Die Strategie liegt augenblicklich auf Eis, denn dank der Regulierungswut der EU-Aufsichtsbehörden lassen sich die meisten Länder-ETFs, die in den USA notiert sind, derzeit nicht handeln. Einige Restpositionen habe ich noch offen, jedoch suche ich bereits nach einer Alternative.

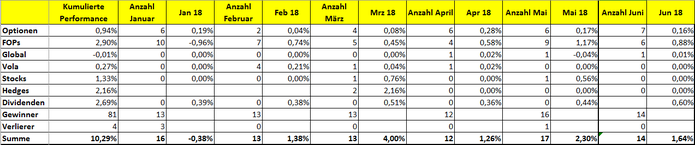

Mit dem Verkauf von Aktienoptionen realisierte ich einen Cashflow von 0,16%, Futures- und Index-Optionen steuerten 0,88% monatlichen Cashflow bei. Die Dividenden schlugen mit 0,60% zu Buche, wie die nachstehende Tabelle verdeutlicht. Insgesamt kamen 1,64% an Cash im Laufe des Monats zusammen. Meine monatliche Einzahlung ist dabei bereits berücksichtigt, obwohl diese ja erst im Monatsverlauf angelegt werden kann und daher schwerlich irgend einen Ergebnisbeitrag liefern kann.

Mit 14 geschlossenen Positionen habe ich mein monatliches Ziel von zwei Prozent Cashflow also ein weiteres Mal verfehlt. Das ist für mich kein Grund zur Traurigkeit, zur Jahresmitte habe ich bereits über zehn Prozent Cash generiert. Es liegt genügend Cash bereit, um in den "wackligen Monaten" im Herbst weiter günstig einkaufen zu gehen. Derzeit gibt es reichlich Chancen, unterbewertete Dividendenzahler einzusammeln - ein Paradox angesichts der völlig überbewerteten Aktienindizes.

Ich bin mir ziemlich sicher, dass ich bis zum Jahresende 60 verschiedene Unternehmen mein Eigen nennen werde und die Nadel meines Dividendentachos bis dahin deutlich jenseits der 18.000 Dollar-Marke steht. Das wären immerhin 1.500 Dollar monatlich. Umgerechnet zu einem Kurs von 1,17 und abzüglich 25 Prozent Steuern komme ich damit auf eine durchschnittliche Netto-Monatsrente von etwa 960 Euro. Setzen wir einen Stundenlohn von 15 Euro netto an, entspricht diese Summe 64 Arbeitsstunden oder acht vollen Achtstundentagen. Im Jahr sind das mehr als vier Arbeitsmonate. Zeit, die ich für ein selbstbestimmtes Leben zurückgewonnen habe. Ich bin der Meinung, so lohnt sich Arbeit.

Kommentar schreiben

Robert S. (Freitag, 13 Juli 2018 23:21)

Hallo Nils,

vielen Dank für deinen tollen Blog und diesen lesenswerten Beitrag. Für mich gibt es in dieser Qualität nichts Vergleichbares in Deutschland zum Thema Dividenden- u. Valueinvesting. Mach bitte weiter so!

Beste Grüße aus Wolfsburg

Robert S.

Nils Gajowiy (Samstag, 14 Juli 2018 17:05)

Danke Robert, freut mich immer, wenn ich jemanden zum Mitmachen motivieren kann. Ist ja alles kein Hexenwerk, sondern lediglich etwas Fleiß (mal 90 Minuten am Rechner arbeiten, statt Super-RTL zu konsumieren), Ausdauer (ab fünf Jahre fängt's an Spaß zu machen) und Lernwillen (Lernen, lernen, lernen - denn die Banken und Politiker halten uns absichtlich dumm). Wenn man dann noch jeden Monat etwas Geld auf die Seite legt, statt es zum Fenster raus zu werfen, steht dem Ruhestand in Wohlstand nichts mehr im Wege. Herzlichen Gruß! Nils

Steffen (Samstag, 14 Juli 2018 20:12)

Hallo Nils,

ich bin diesen Weg jetzt auch knapp 1,5 Jahre gegangen und werde wohl bei 150€/Monat landen.

Dein Ergebnis zeigt wo es hingehen kann wenn man dranbleibt und ist sehr motivierend.

Ich habe bereits auch 3 REITS im Depot und wollte dich mal fragen welche du hast?

Gruß

Steffen

Thomas (Sonntag, 15 Juli 2018 07:01)

Ist immer sehr motivierend zu sehen das es klappt.

Uwe (Sonntag, 15 Juli 2018 12:15)

Hallo Nils,

nach den damals ersten Videos, noch beim Jens, und dem Vortrag bei den IB Days, bin ich ins Lager der Investoren gewechselt, und verfolge die Zahltagsstrategie. Das war meine beste Entscheidung im finanziellen Bereich. Stressfrei Vermögen aufbauen und die Kohle wieder anlegen.

Vielen Dank für die Denkanstösse, der Letzte war übrigens den Kanal von PPC Ian zu abonnieren, den ich ziemlich cool finde, er hat ja so einen ähnlichen Ansatz, und mich zum optimieren der engl. Sprache zwingt.

Schönes Wochenende, Uwe

Nils Gajowiy (Sonntag, 15 Juli 2018 12:57)

Danke für Eure Kommentare. Es motiviert mich, dass meine Arbeit auf fruchtbaren Boden fällt. Ich wünsche uns weiter stetig zunehmende Dividendenströme - ob nun 10 Euro im Monat oder 1.000. Wichtig ist der erste Schritt und ein Trend, den man damit auslöst. Der Rest ist eine Frage der Zeit. Herzlichen Gruß an alle! NIls

Titus (Sonntag, 15 Juli 2018 18:40)

Servius Nils!

In einem vorherigen Artikel schreibst Du, dass Du vorläufig die Füsse still hälst, wegen möglicherweise weiter sinkenden Notierungen im Herbst. Jetzt hast Du einige Positionen bereits im Juni zugekauft. Sehen wir da etwas falsch? Ansonsten merci für Deine äusserst wichtigen Einträge und Videos! Wie stets bestens Titus

Andreas (Sonntag, 15 Juli 2018 23:53)

Hallo Nils,

Erstmal Dankeschön für deine Arbeit. Man merkt bei Dir, dass es Dir um die Sache geht und du anderen hilfreiche Denkanstöße gibst. Ähnlich wie Jens Rabe. Ohne dabei, wie es viele andere machen, die Sache bis zum geht nicht mehr zu kommerzialisieren. Hut ab! Verfolge deine Videos und Blogs seit Ende 2017 und konnte dadurch als junger Investor in den End-20ern viel lernen. Nutze seit dem auch die David Fisch Liste und setzte mir die Limitoder nahe am Jahrestief.

Ferner mag ich deine geradlinige Art und deinen trockenen Humor. So das als Vorspann.

Nun wollte ich Dich zu einem Titel nach deiner Sichtweise fragen.

Bin am Freitag nach einem Kurssturz in PEGI rein (Pattern Energy).

Gründe: unterbewertet nach der Fish - Liste, Challenger nach der vorgenannten Liste, Dividendenrendite 10 % ca., nahe am Jahrestief vom Kurs

Nachteile Solar-/Windkraft-Branche von Politik abhängig. Ein letzter Analystenkommentar rechnet für das 2 Quartal mit einem Gewinneinbruch. Deswegen sind einige Anleger aus Panik raus.

Die Dividende war bisher von den Gewinnen knapp gedeckt. Eine Kürzung um 20-30 % möglich lt. dem Autor auf Seekingalpha, der die David Fish Liste fortführt.

Bin mit 300 Euro rein. Kaufe vielleicht nach. Wenn der Titel aufs Jahrestief geht. Also noch 3, 4 % runter. Bin mir aber nicht sicher.

Was hältst du vom Titel und der Branche??

Bin übrigens auch in BEP, die ja auch in diesem Sektor unterwegs sind.

Danke vorab und viele Grüße,

Andreas

Nils Gajowiy (Montag, 16 Juli 2018 09:35)

@ Titus: Ich kaufe jeden Monat mindestens eine neue Aktie, das läuft fast wie ein Sparplan. Und wenn's mal kracht, kaufe ich etwas mehr und etwas schneller. Aber mit dem Warten auf den Crash könnte man jedes Jahr viel Zeit verbringen...

@ Andreas: Danke für Dein Feedback, freut mich, wenn Du für Dich einen Weg gefunden hast und ich dabei etwas helfen konnte. Ich habe die PEGI seit Längerem auf dem Radar, aber das ist eine von diesen YieldCos, zu denen habe ich noch kein richtiges Zutrauen entwickeln können. Aber ein Video gibt's schon: https://www.youtube.com/watch?v=Eg_ubR8EcV4

Die Dinger sind 2016 reihenweise den Bach runtergegangen, diese Art von Nervenkitzel brauche ich nicht. Ist halt Financial Engineering auf eine etwas andere Art. Es hat ja einen Grund, dass die Dividendenrendite bei 10% liegt, scheint also recht riskant zu sein. Die Verschuldung ist exorbitant. Aber wer's mag... Liebe Grüße! NIls

Titus (Freitag, 20 Juli 2018 22:13)

Grüss' Dich Nils!

Was würdest Du tun, wenn Du einen realisierten Verlust steuerneutral halten möchtest, aber Dich von keiner im Plus liegenden Aktie so recht trennen magst? Danke für einen kurzen Standpunkt von Dir! Bestens Titus

Nils Gajowiy (Freitag, 20 Juli 2018 23:11)

Wenn ich einen Verlust realisiere, kriege ich beim Finanzamt einen Verlustvortrag. Davon lebe ich heute noch - die frühen Jahre. Sowas lässt sich in die Folgejahre übertragen und man weiß nie, wozu es mal gut ist. Gruß Nils

Titus (Samstag, 21 Juli 2018 13:49)

DANKE für Deine Auskunft, Nils! Das Thema Börse ist wohl eine "never ending story" - jedenfalls für mich (lach!). Wie pflegt mein Bruder (ist Unternehmer) dann zu sagen: Anfangen im Kleinen, a u s h a r r e n in Schwierigkeiten und dann Streben zum Grossen! Bestens Titus

Horst Weller (Sonntag, 22 Juli 2018 17:02)

Hallo Nils, sind ältere Newsletter auch noch erhältlich ? Habe mich heute erst registriert ! Gruß Horst !

Nils Gajowiy (Montag, 23 Juli 2018 23:14)

Tut mir leid, ich hab das Archiv abgeschaltet. Aber alle Artikel aus dem Newsletter sind ohnehin auf der Webseite im Blog erschienen. Und die Videos gibt's alle auf dem Kanal. Gruß Nils

Titus (Samstag, 04 August 2018 15:26)

Nils, bei Deinem neuesten Video vom 1. August trägst Du Hemdkragen - toll! Denn das macht was her. Natürlich kommt es in der Hauptsache auf Deinen Content an (immer wieder die Note 1!).Mit Kragenhemd wertet es Deinen Erklärfilm zudem optisch auf. Auch unifarben und insbesondere die Farbe Blau (ist die Farbe des Vertrauens und Zuversicht) wirken angemessen. Du weisst ja, dass das Auge "mitisst" und mithin einer Arbeit, einem Service unbewusst zusätzliche Qualität beimisst. Ich dachte, das musst Du dem Nils mal mailen - als vielleicht konstruktive "Kritik" (lach). Bestens gemeint Titus

Nils Gajowiy (Samstag, 04 August 2018 22:44)

Danke Titus, ich habe darauf noch niemals so geachtet. Wie Du schon sagst - ich achte mehr auf die Inhalte als auf die Verpackung. Aber gut zu wissen, wenn man unbewusst auch mal was richtig macht. Gruß aus Wien! Nils

Titus (Montag, 06 August 2018 23:08)

Danke für Deine Einlassung! Mein Beitrag vom 04.August ist mir im Nachhinein etwas peinlich - aber jetzt ist es raus und der Globus dreht sich ja für alle dennoch weiter - und wie sagte schon ein berühmter irischer Dichter: "Das Durchschnittliche gibt der Welt ihren Bestand, das Außergewöhnliche ihren Wert." Nichts für ungut Titus