Ich bin etwas aus dem Tritt geraten mit meinen Performance-Reports. Anderweitige Verpflichtungen, die Vorbereitung meiner Masterclass auf Gran Canaria, Vorweihnachts-Stress, technische Umstellungen und ein Quäntchen Faulheit waren die Ursachen dafür. Damit nicht der Eindruck entsteht, ich hätte die Lust verloren oder würde nur "Schönwetter-Reports" veröffentlichen, hole ich einfach nach, was der November brachte.

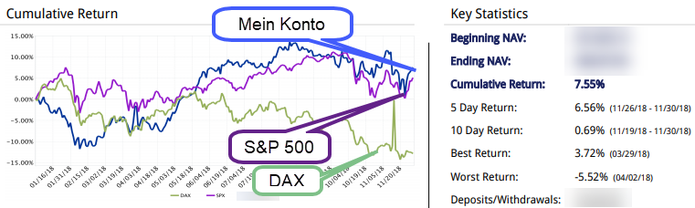

Die weltweiten Indizes stabilisierten sich nach dem Crash-Monat Oktober etwas, erreichten aber die alten Hochs nicht. In meinem Konto sah es für den Monat ähnlich aus. Der Gesamtkontostand sank um 0,12%, die Performance seit Jahresbeginn war trotz alledem positiv und besser als die des S&P 500 und des DAX.

Um es vorweg zu nehmen: Das Bild hat sich einen Monat später drastisch gewandelt, aber dazu im nächsten Report mehr. Wichtig für mich ist: Die Dividenden flossen auch im November. Zum fünften Mal im Jahre 2018 war die eingespielte "Rente" vierstellig. Es gab zwar keine Dividendenerhöhungen meiner bestehenden Beteiligungen, aber ich hatte vorab einige Positionen aufgestockt. Die mittelamerikanische Banco Latinoamericano de Comercio Exterior wurde nachgekauft. Beim Telekomriesen AT&T legte ich ebenfalls nach, genauso beim Turnschuhverkäufer Foot Locker. Mit dem Monatsende lag die in elf Monaten kassierte Dividende bereits 8,67% über der des gesamten Jahres 2017.

Auch der Dezember sollte wieder deutlich vierstellig werden, immerhin wird die Sonderdividende von Main Street Capital in Höhe von 0,275 Dollar fällig. Während der Vorlage der Quartalszahlen teilte der Vorstand mit, dass die Dividendenpolitik verändert werden soll. Bislang hat MAIN eine monatliche Dividende ausgeschüttet und in den Monaten Juni und Dezember jeweils Sonderdividenden. Diese sollen über die nächsten fünf Jahre in die regulären monatlichen Dividenden integriert werden, dabei sollen auch die turnusmäßigen Dividenden weiter angehoben werden. Begründet wurde dieser Schritt mit der Zuversicht in das mittlerweile bewährte und stabile Geschäftsmodell dieser Business Development Company. Main Street Capital steigert die Dividenden seit acht Jahren jährlich und so darf man optimistisch sein, dass es auch in den kommenden fünf Jahren mehr Dividenden geben wird.

Mein Dividendentacho stand Ende November bei 18.928,30 Dollar, Ende Oktober waren es 18.471,50 Dollar. Das sind etwa 2,4% mehr zu erwartende Dividenden, ohne dass ich auch nur einen Cent zusätzliches Kapital auf mein Konto überwiesen habe. Gegenüber dem Jahreswechsel, als die Uhr bei 14.309,69 Dollar stand, hat sich mein passives Einkommen somit um 32,27% erhöht.

Wie immer sei darauf hingewiesen, dass es sich um einen Brutto-Dollar-Betrag handelt. Er widerspiegelt die augenblicklich beschlossenen Dividendensummen der über 50 Unternehmen, die in meinem Depot liegen. Währungsschwankungen können zu Schwankungen in den entsprechenden Euro-Äquivalenten führen, was mich aber nicht stört. Ich werde die eingenommenen Dollars zum großen Teil für neue Aktienkäufe ausgeben - und diese in Dollar bezahlen. Der Euro kommt also lediglich als Abrechnungswährung für den Fiskus vor. Abzuziehen sind natürlich die Steuern, 15% behält der amerikanische Fiskus sofort ein, die Differenz zur hiesigen Abgeltungssteuer kassiert der gierige deutsche Staat.

Für den Dezember war eine Dividendenerhöhungen geplant - der Flugzeug-Verleaser Aircastle hob die Quartalsdividende von 0,28 auf 0,30 Dollar an - immerhin ein Plus von 7,1%. Durch die Positionsaufstockungen und Dividendenerhöhungen wird meine Dividende im Dezember rund 50% über der Dividende des Vorjahresmonats liegen. Es wäre der sechste Monat im Jahr 2018 mit einer vierstelligen Euro-Dividende. Nachgekauft habe ich im November ebenfalls: Brookfield Renewable Partners, Aircastle, Abbvie, Copa Airlines, Valero-Energy.

Mit 0,46% Ertrag auf mein eingezahltes Kapital erwirtschafteten die Dividenden im November den Löwenanteil des positiven Cashflows. Seit Jahresbeginn beträgt die Dividendenrendite rund 4,79%, wobei das die in Euro umgerechneten Summen sind, von denen auch bereits 15% Quellensteuer abgezogen sind.

Neun Aktienoptionen konnte ich profitabel zurückkaufen - das brachte weitere 0,27%.

Verhagelt wurde die positive Bilanz durch einige Fehler, die ich im Handel mit Öl-Optionen beging. Das kostete mich 2,43% meines eingesetzten Kapitals und dreht den Cashflow für den Monat in den negativen Bereich. Verantwortlich für dieses unerfreuliche Ergebnis ist nicht etwa eine falsche Strategie, sondern die falsche Umsetzung durch mich. Im Optionsbereich rächt sich das "Prinzip Hoffnung" sehr schnell und drastisch. Löst man Probleme nicht, solange sie klein sind, können sie sehr schnell gigantische Ausmaße annehmen. Etwas besser geworden ist mein Hedging generell, hier bin ich aber noch am Üben. Nicht näher eingehen möchte ich auf einen speziellen Hedging-Ansatz mit Optionen, der gemeinhin als "Airbag" bekannt ist. Dieses Vehikel hier zu beschreiben würde den Rahmen sprengen und wie man am Ergebnis sieht (minus 0,22%) ist das ein Ansatz mit Verbesserungspotential. Wer Google befragt, wird schnell bei den Spezialisten für diesen Trade landen - dort ist wesentlich mehr Knowhow zu erwarten als von mir.

Der Dezember sah also Ende November noch aus wie ein ganz normaler Börsenmonat, der mir eine Rekorddividendensumme einspielen sollte. Tat er auch, aber darüber hinaus passierten an den Märkten einige bemerkenswerte Dinge. Dazu mehr im Dezember-Report.

Kommentar schreiben

Andreas (Montag, 07 Januar 2019 18:20)

Hallo Nils,

laut Seeking Alpha gibt es ja anscheinend Interessenten an Gamestop und gerüchteweise soll ja Mitte Februar evtl. schon ein Übernahmeangebot gemacht werden.

Mich würde mal deine Meinung zu dem Thema interessieren.

Wo siehst du den fairen Wert des Unternehmens und wie ist deine Strategie ?

Den Preisanstieg nutzen und vorzeitig verkaufen oder das Übernahmeangebot abwarten ?

Danke und viele Grüße

Andreas

Nils Gajowiy (Montag, 07 Januar 2019 18:33)

Ich hab sie am Freitag verkauft. Mergers & Acquisitions ist nicht mein Kompetenzkreis. Ich leg das Geld lieber anderswo sicher an. Gruß Nils

Martin (Dienstag, 08 Januar 2019 11:24)

Hallo Nils, vielen Dank für den sehnlichst erwarteten und - wie immer - sehr aufschlussreichen Performance-Report! Ich habe die letzten Tage schon immer mal wieder vorbeigeschaut, ob es ein Update gibt ;-) Bin 29 Jahre alt und verfolge auch begeistert deinen YouTube-Kanal aufgrund der hohen Informationsdichte. Die von Dir zur Verfügung gestellten kostenfreien Informationen schätze ich als wertvolle Inspirationsquelle und zur Reflektion meines eigenen Handelns.

Normalerweise kommentiere ich nie etwas, aber hier möchte ich einfach mal ein großes Lob da lassen und Danke sagen.

Viele Grüße, Martin

Titus (Dienstag, 08 Januar 2019 23:26)

Danke fûr Deinen neuen P-Report, Nils!

Apropos Brookfield Renewable: Am 14.11.18 von mir erworben, Ausschûttung am 31.12.; habe bis jetzt keine Divi erhalten - Kann sowas vorkommen?

Abbvie, Altria und AT&T: Welche von den Dreien findest Du am spannendsten, Nils? Von AT&T hab' ich ordentlich, von Altria etwas und von Abbvie noch keine Shares.

Besten Dank von Titus!

Nils Gajowiy (Mittwoch, 09 Januar 2019 10:24)

BEP hat bei mir ganz normal am 31. Dezember gezahlt - sprich mal mit Deinem Broker. Was die drei Aktien angeht - definiere mal spannend. Ich hab gerade Altria nachgekauft, T habe ich schon einen Sack voll und ABBV ist gerade eine erste Tranche in mein Depot gewandert. Altria mit 6% Dividende gibt's nicht oft. AT&T mit 7% auch selten. Und auch ABBV ist mit über 4,5% jeden Dollar wert. Ich hab da keinen Favoriten.

Titus (Mittwoch, 09 Januar 2019 14:17)

Merci Nils!

Meine Direkt-Bank sagt, sie könne nur verbuchen, was sie zuvor auch erhalten habe. Jetzt kann ich der BEP-Divi also hinterherlaufen... Mist.

Du hast übrigens schon gut auf meine Frage geantwortet - kann ich was 'mit anfangen. Und es stimmt: Sacken die Notierungen ab, freut sich der Dividenden-Jäger.

Bestens Titus

firsthuman (Mittwoch, 09 Januar 2019 23:16)

Ich bin bei onVista und ich warte nun auch schon seit 10 Tagen auf die Ausschüttung von BEP.

Jürgen (Donnerstag, 10 Januar 2019 08:55)

@firsthuman

Bei mir das gleiche.

Hatte BEP am 7.11 gekauft. Wann genau war denn nun der Dividendenstichtag?

Simon (Donnerstag, 10 Januar 2019 10:49)

Guten Morgen,

habe das selbige Problem mit Brookfield. Bis Heute kein Zahlungseingang beim Sbroker, leider auch noch kein Feedback von Support.

Nils Gajowiy (Donnerstag, 10 Januar 2019 11:30)

Meinen Unterlagen nach war der ex-Tag der 29. November 2018. Auf meinem Konto wurde die Ausschüttung termingemäß am 31. Dezember gutgeschrieben. Vielleicht solltet Ihr die Bank wechseln? Vielleicht liegt es daran, dass Zahlungen von den Bermudas in Deutschland verdächtig sind... Gruß Nils

firsthuman (Donnerstag, 10 Januar 2019 22:42)

Bei der letzten Zahlung waren es glaube ich „nur“ 2 Tage Verzögerung.

Jürgen (Freitag, 11 Januar 2019 09:22)

Die Dividende von BEP wurden nun verbucht. Seltsam, normalerweise geht das bei Onvista immer recht flott, sind z.B. immer 2-3 Tage schneller als Consors.

firsthuman (Freitag, 11 Januar 2019 13:00)

Heute bei mir auch. Es gab 0.458 USD Dividende und 0.032 USD sog. „Kapitalrückzahlung“ �